All’approssimarsi della scadenza per la dichiarazione dei redditi, i dubbi sono inevitabili sulla scelta delle due opzioni possibili, soprattutto nel caso in cui il contribuente abbia il reddito da lavoro autonomo. Infatti, molti sono dipendenti di un’azienda, ma hanno anche altri redditi percepiti a Partita IVA da terreni, fabbricati o di partecipazione. Questi soggetti, quindi, si pongono dei dubbi: UNICO o 730?

All’approssimarsi della scadenza per la dichiarazione dei redditi, i dubbi sono inevitabili sulla scelta delle due opzioni possibili, soprattutto nel caso in cui il contribuente abbia il reddito da lavoro autonomo. Infatti, molti sono dipendenti di un’azienda, ma hanno anche altri redditi percepiti a Partita IVA da terreni, fabbricati o di partecipazione. Questi soggetti, quindi, si pongono dei dubbi: UNICO o 730?

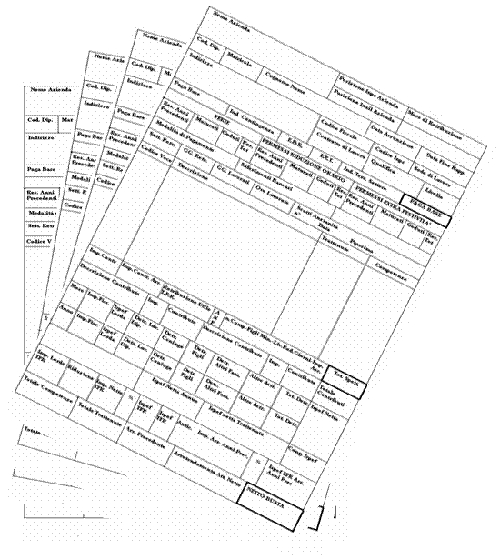

Dichiarazione redditi

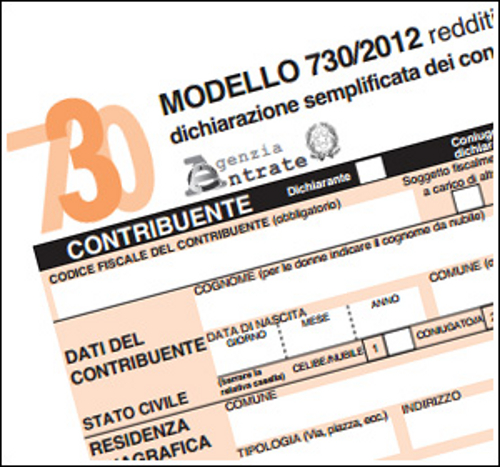

Modello 730, i documenti fiscali da conservare

Il contribuente non ha solo il dovere di presentare ogni anno la dichiarazione dei redditi, ma anche quello di conservarne tutta la relativa documentazione fino ad una certa data.

Il contribuente non ha solo il dovere di presentare ogni anno la dichiarazione dei redditi, ma anche quello di conservarne tutta la relativa documentazione fino ad una certa data.

Può succedere, infatti, che l’Agenzia delle Entrate debba procedere ad eventuali controlli e, in questo caso, tutti i documenti fiscali vanno tenuti sempre a disposizione: scontrino delle medicine, le fatture per spese mediche, le ricevute dei bonifici bancari, i modelli F24 pagati. PROPRIO TUTTO.

Sapete già, certamente, che le modalità di presentare la dichiarazione dei redditi sono diverse: è possibile presentare il Modello 730 tramite il datore di lavoro oppure tramite un Caf o un professionista e utilizzare, secondo i casi, sia il Modello 730 che il Modello Unico. Qualunque modalità si sia seguita per la dichiarazione dei redditi, ripetiamo che è necessario conservare la documentazione relativa ai dati dichiarati nel modello presentato fino al quarto esercizio successivo all’anno di presentazione del modello 730 o Unico. In breve, la documentazione va conservata fino al 31 dicembre 2016, indipendentemente dal fatto che si tratti del modello 730 del 2012 o del modello Unico 2012.

Dopo il 730, si conservano i documenti fino al 31 dicembre 2016

Vi elencheremo di seguito i documenti da conservare fino al 31 dicembre 2016. ma vogliamo ricordarvi che, fra gli altri, è importante conservare quelli relativi ad eventuali agevolazioni fiscali da indicare necessariamente nella compilazione del modello 730, non solo perché si potrebbe ottenere il rimborso d’imposta tramite busta paga, ma soprattutto perché la documentazione attesta il diritto alle detrazioni di cui il contribuente ha beneficiato.

Vi elencheremo di seguito i documenti da conservare fino al 31 dicembre 2016. ma vogliamo ricordarvi che, fra gli altri, è importante conservare quelli relativi ad eventuali agevolazioni fiscali da indicare necessariamente nella compilazione del modello 730, non solo perché si potrebbe ottenere il rimborso d’imposta tramite busta paga, ma soprattutto perché la documentazione attesta il diritto alle detrazioni di cui il contribuente ha beneficiato.

I documenti da conservare fino al 31 dicembre 2016 sono: * il modello Cud 2012, quindi le certificazioni delle ritenute e dei redditi conseguiti nell’anno 2011; *gli scontrini parlanti per i farmaci acquistati, le ricevute e le fatture delle spese mediche, per l’ottenimento delle detrazioni fiscali del 19% per le spese sanitarie; *le quietanze dei bonifici bancari o postali eseguiti per le detrazioni del 36% per le ristrutturazioni edilizie o per le detrazioni del 55% per interventi di riqualificazione energetica; *modelli f24 che attestano i versamenti delle imposte.

Detraibilità spese di degenza norme 2012

In base all’art. 15, comma 1, lett. c) del TUIR, le spese sanitarie sono detraibili nella misura del 19% per la parte che eccede i 129,11 euro. Si parla però di ”spese sanitarie”, non nello specifico di ”spese di degenza”.

In base all’art. 15, comma 1, lett. c) del TUIR, le spese sanitarie sono detraibili nella misura del 19% per la parte che eccede i 129,11 euro. Si parla però di ”spese sanitarie”, non nello specifico di ”spese di degenza”.

Quindi approfondiamone l’argomento, con gli opportuni distinguo fra ”spese sanitarie” e ”spese di degenza”. Per il Modello UNICO 2012 PF le indicazioni attuali precisano che nel quadro RP possono essere indicate, tra le altre spese, le spese ”sanitarie” sostenute per ricoveri collegati a un’operazione chirurgica o degenze.

In base a questi chiarimenti, anche le spese di degenza sembrerebbero detraibili dal reddito del contribuente, se però correlate ad esigenze terapeutiche e non strettamente ”mediche”. I chiarimenti sul Modello UNICO 2012 PF precisano che

“in caso di ricovero di un anziano in un istituto di assistenza e ricovero la detrazione non spetta per le spese relative alla retta di ricovero e di assistenza, ma solo per le spese mediche che devono essere separatamente indicate nella documentazione rilasciata dall’Istituto”.

Pertanto, nel caso in cui il contribuente sia ricoverato in un istituto di assistenza e ricovero, le spese sostenute non sono detraibili se non è indicata separatamente la quota relativa alle spese mediche.

Spese sanitarie: agevolazioni fiscali deducibili nella dichiarazione dei redditi

Con la circolare n.19/E del 1° giugno 2012 l’Agenzia delle Entrate indica le agevolazioni fiscali deducibili nella dichiarazione dei redditi: un sollievo per le famiglie in tempi particolarmente difficili.

Con la circolare n.19/E del 1° giugno 2012 l’Agenzia delle Entrate indica le agevolazioni fiscali deducibili nella dichiarazione dei redditi: un sollievo per le famiglie in tempi particolarmente difficili.

SPESE SANITARIE

Parliamo innanzitutto delle spese sanitarie e delle spese di riabilitazione, che incidono molto sul bilancio familiare, particolarmente nelle emergenze. È possibile detrarre le spese per prestazioni sanitarie effettuate dagli operatori iscritti alle “professioni sanitarie riabilitative” (articolo 3 del decreto ministeriale 29 marzo 2001) anche se manca una specifica prescrizione medica. L’Agenzia delle Entrate, infatti, uniformandosi alle nuove indicazioni del Ministero della Salute* ed ha modificato l’orientamento della circolare 39/2010, secondo il quale tali spese erano detraibili solo se prescritte da un medico.

*

(“l’evoluzione delle professioni sanitarie ha portato ad una progressiva autonomia ed assunzione di responsabilità dirette dei professionisti; …la natura sanitaria di una prestazione non può essere definita sulla base del fatto che la stessa sia erogata a seguito di una prescrizione medica).

Il modello 730 nei vari casi

Con il modello 730, oltre agli altri vantaggi rispetto al Modello Unico, si ha anche quello di poter effettuare il pagamento in busta del conguaglio a debito dal modello 730-3, mediante il datore di lavoro o dal 730-4 in caso di assistenza del CAF.

Con il modello 730, oltre agli altri vantaggi rispetto al Modello Unico, si ha anche quello di poter effettuare il pagamento in busta del conguaglio a debito dal modello 730-3, mediante il datore di lavoro o dal 730-4 in caso di assistenza del CAF.

È possibile il versamento a rate mediante prelievo in busta paga nel mese di luglio per i dipendenti o di agosto/settembre per i pensionati. Il lavoratore contribuente o il pensionato può scegliere anche il versamento a rate dell’eventuale conguaglio a saldo, indicando il numero nella colonna 7 del rigo F6 del modello 730 del 2012. Se invece si presenta il modello 730 congiunto, si dovrà indicare il dato solo nel modello del dichiarante.

Sulle rate sarà applicato un interesse dello 0,33% mensile, che verrà prelevato ogni mese in busta paga dal sostituto d’imposta insieme alla rata. Se non è possibile il conguaglio nel mese di luglio, secondo il termine stabilito, il sostituto d’imposta datore di lavoro deve suddividere il debito in un numero di rate che sia più vicino a quello scelto dal contribuente.

I rimborsi dei crediti d’imposta, i limiti e i tempi

Può succedere che le ritenute Irpef da versare non bastino a rimborsare l’intero credito che spetta al lavoratore. In tal caso il sostituto d’imposta datore di lavoro può effettuare i rimborsi dei crediti d’imposta con un importo rapportato all’importo complessivo delle ritenute da effettuare ogni mese all’ammontare dei crediti da rimborsare al lavoratore.

Può succedere che le ritenute Irpef da versare non bastino a rimborsare l’intero credito che spetta al lavoratore. In tal caso il sostituto d’imposta datore di lavoro può effettuare i rimborsi dei crediti d’imposta con un importo rapportato all’importo complessivo delle ritenute da effettuare ogni mese all’ammontare dei crediti da rimborsare al lavoratore.

Ma ci sono dei limiti: il datore di lavoro per i rimborsi dei crediti d’imposta non può superare l’anno. Più chiaramente: il datore di lavoro ha la possibilità di erogare i rimborsi dei crediti d’imposta prodotti dalle dichiarazioni dei redditi, sempre in rapporto alle ritenute operate, solo entro l’anno d’imposta, ovvero entro dicembre.

Se il sostituto d’imposta non riesce a rimborsare tutti i crediti, crea dei crediti d’imposta residui e deve, quindi, certificare le imposte non rimborsate nel modello Cud, consegnato ai lavoratori entro il 28 febbraio dell’anno successivo. In questo modo il lavoratore contribuente potrà far valere i crediti che gli spettano nella successiva dichiarazione dei redditi, cioè nel modello 730 dell’anno successivo.

Chiarimenti su conguaglio fiscale a credito e a debito dell’Irpef

Il lavoratore dipendente, o il pensionato, che presenta il modello 730 per la dichiarazione dei redditi ha due possibilità per il conguaglio a credito o a debito dell’aliquota Irpef: recuperare i crediti Irpef nella busta paga di luglio o di agosto/settembre oppure pagare le imposte a saldo e acconto dovute, anche a rate, come indicato nel prospetto di liquidazione. A sua volta, il datore di lavoro o l’Inps devono addebitare o accreditare nei limiti delle ritenute.

Il lavoratore dipendente, o il pensionato, che presenta il modello 730 per la dichiarazione dei redditi ha due possibilità per il conguaglio a credito o a debito dell’aliquota Irpef: recuperare i crediti Irpef nella busta paga di luglio o di agosto/settembre oppure pagare le imposte a saldo e acconto dovute, anche a rate, come indicato nel prospetto di liquidazione. A sua volta, il datore di lavoro o l’Inps devono addebitare o accreditare nei limiti delle ritenute.

Il sostituto d’imposta o il datore di lavoro o l’ente pensionistico di riferimento ha l’obbligo, in base al Decreto Legge n. 164 del 1999, di provvedere ai conguagli fiscali considerando i risultati contabili del modello 730-3 oppure il modello 730-4. Più precisamente: il 730-3, se hanno prestato direttamente assistenza fiscale ai propri dipendenti o pensionati oppure il 730-4, considerando i risultati trasmessi loro dall’Agenzia delle Entrate entro un limite massimo di 10 giorni dal ricevimento delle trasmissioni effettuate dai Caf o dai professionisti abilitati.

Modello 730, proroga per il 2012: aggiornamento

I termini per la presentazione del modello 730 del 2012 sono stati prorogati. In conseguenza di questa proroga, i Caf o i professionisti abilitati per le attività di assistenza fiscale

Per imposte pagate in eccesso rimborsi in busta paga

Il lavoratore ha diritto al conguaglio a credito se ha pagato imposte in eccesso: il rimborso viene fatto nelle buste paga dell’anno. Chiarimenti in dettaglio.

Il lavoratore ha diritto al conguaglio a credito se ha pagato imposte in eccesso: il rimborso viene fatto nelle buste paga dell’anno. Chiarimenti in dettaglio.

La convenienza del modello 730 rispetto al modello Unico per la dichiarazione dei redditi si evidenzia proprio in questi casi, come ad esempio quando il lavoratore, per errore o disattenzione, paga per le imposte più di quanto dovuto. Può infatti recuperare il surplus pagato, che gli viene rimborsato nella busta paga dell’anno, tramite il sostituto d’imposta, il datore di lavoro o l’ente pensionistico di riferimento.

In sintesi, il lavoratore presenta il modello 730 e gli vengono restituite le imposte trattenute mediante crediti accreditati in busta paga nel mese di luglio o di agosto se è un pensionato. La legge, tuttavia, pone dei limiti ai rimborsi fiscali del datore di lavoro. Vediamo come e perché…

I rimborsi fiscali, che vengono richiesti dal modello 730-4 inviato dai Caf e da erogare di seguito ai dipendenti, possono essere accreditati nella busta paga del lavoratore nel rispetto dei limiti delle ritenute Irpef che il sostituto d’imposta ha prelevato dalle buste paga del proprio lavoratore e relative al mese in cui viene effettuato il conguaglio, cioè a luglio.

Dichiarazione redditi fai da te

Con l’avvicinarsi del periodo della necessaria dichiarazione dei redditi, aumentano le richieste su come poter effettuare tale comunicazione in maniera autonoma o a costi fortemente ribassati. Poter svolgere una dichiarazione dei redditi fai da te non è certamente operazione impossibile, sebbene occorra compiere un po’ di attenzione nel districarsi correttamente tra i dati dei versamenti e quelli patrimoniali.

Con l’avvicinarsi del periodo della necessaria dichiarazione dei redditi, aumentano le richieste su come poter effettuare tale comunicazione in maniera autonoma o a costi fortemente ribassati. Poter svolgere una dichiarazione dei redditi fai da te non è certamente operazione impossibile, sebbene occorra compiere un po’ di attenzione nel districarsi correttamente tra i dati dei versamenti e quelli patrimoniali.

Ricordiamo inoltre che la dichiarazione dei redditi attraverso modello UNICO non è necessaria se il contribuente è lavoratore dipendente percettore di CUD, e se al di là dei redditi ottenuti da lavoro subordinato non è risultato essere percettore di altri redditi, né possiede la necessità di richiedere alcun rimborso (si pensi all’ipotesi di portare in detrazione i costi delle cure sanitarie, o ancora dell’acquisto di farmaci, e altro ancora).

Dichiarazione redditi dipendenti all’estero

La dichiarazione dei redditi è una comunicazione ufficiale con la quale il contribuente certifica quali sono stati i suoi redditi prodotti nell’esercizio solare precedente. Per quanto concerne i lavoratori dipendenti che hanno maturato redditi all’estero, ricordiamo in particolare come sia attualmente vigente l’obbligo di comunicare in dichiarazione anche i redditi da lavoro dipendenti e i redditi assimilati (ad esempio le pensioni, o i compensi per le collaborazioni a progetto) che siano stati percepiti all’estero.

La dichiarazione dei redditi è una comunicazione ufficiale con la quale il contribuente certifica quali sono stati i suoi redditi prodotti nell’esercizio solare precedente. Per quanto concerne i lavoratori dipendenti che hanno maturato redditi all’estero, ricordiamo in particolare come sia attualmente vigente l’obbligo di comunicare in dichiarazione anche i redditi da lavoro dipendenti e i redditi assimilati (ad esempio le pensioni, o i compensi per le collaborazioni a progetto) che siano stati percepiti all’estero.

In maniera ancor più specifica, ricordiamo come il requisito affinchè il reddito dichiarato all’estero venga comunicato in Italia non è solamente quantitativo: in altri termini, è possibile che il dipendente che abbia soggiornato all’estero per più di 183 giorni nell’arco di dodici mesi, siano considerato ancora residente in Italia e debba quindi procedere alla comunicazione dei redditi nel nostro Paese.